「OTC医薬品って医療費控除できるらしい」

そうなんです。実は普段薬局で購入している薬などのOTC医薬品も、条件を満たせば税金控除が受けられます。

しかし、処方薬や通院などの医療費の控除とは申請方法が違うので注意が必要です。

一般的な医療機関からの処方薬や通院などの医療費は「医療費控除」という制度、OTC医薬品購入による控除は、「セルフメディケーション税制」という制度を使用します。

この2つの制度は併用することができないので、どちらか一つしか申請することができません。

今年の自分はどちらの制度を使用すればいいのか、この記事を読んで、お得になる方を選択できるようにしておきましょう。

(医療費控除の仕組みは2025年2月25日時点の制度を参考にしています。)

そもそもOTC医薬品って?

OTC医薬品とは処方箋なしで買える一般薬のことです。

家にある常備薬やいつも買う頭痛薬などのOTC医薬品でも、一定の額を超えると控除が受けられる制度がセルフメディケーション税制です。普段買っている薬で、税金の負担を減らすことができるなんてお得ですよね。

しかし…

“医療費控除” “セルフメディケーション税制”

これらの制度について、正しく理解している方は少ないのではないでしょうか。

「聞いたことあるけどやったことない」

「とりあえず申請したけどうまくできてるかわからない」

「そもそも詳しい条件とか知らない」

このような方は特に必見です!

医療費控除とセルフメディケーション税制について、制度の詳細から申請の方法まで徹底解説。

OTC医薬品とお医者さんからもらう薬って何が違うんだろう?という方も、薬の種類や成分に関することまで詳しく解説しているので、最後まで読んでみてください!

目次

OTC医薬品はセルフメディケーション税制で使用できる!

OTC医薬品(一般薬)の購入が一定額を超えると所得控除される制度のことを、セルフメディケーション税制といいます。

セルフメディケーション税制という言葉を初めて聞く方もいらっしゃるのではないでしょうか。

簡単に説明すると以下のような違いがあります。

| 対象者 | 対象金額 | 対象となるもの | |

| 医療費控除 | 条件なし | 10万円以上 | 通院費や処方薬 |

| セルフメディケーション税制 | 健康に関する取り組みを行っていること | 12,000円を超える | OTC医薬品 |

それぞれ、医療費控除との違いも含めて説明していきたいと思います。

セルフメディケーション税制って何?

会社で行われる健康診断や予防接種をきちんと受けたりしている方(とその家族)が、OTC医薬品を1年間で12,000円以上購入した場合に、所得控除が受けられる制度です。

(一応、セルフメディケーション税制は医療費控除の特例という部類になるので、医療費控除の一部の制度となっています。こちらの情報は特に知らなくても申請するにあたって特に問題ないかと思います。笑)

確定申告時に必要書類を提出し、申請する必要がありますが、生計を一にする家族分はまとめて合計で申請することができるので損をしないよう気をつけましょう。

例えば、夫婦でこの制度を使用したい場合、どちらかが2人分をまとめて申告することができるので、申告する方が条件に当てはまっていれば大丈夫です。

セルフメディケーション税制の条件を

- 対象者

- 対象金額

- 対象となるもの(薬)

これらの3項目に分けて解説していきます。

- 対象者

セルフメディケーション税制の適用を受けようとする年分に、「健康の保持増進及び疾病の予防に関する一定の取組」を行っている居住者

(引用元:https://www.nta.go.jp/taxes/shiraberu/shinkoku/tokushu/keisubetsu/self-medication.htm)

つまり、きちんと健康診断やがん検診を受けていたり、予防接種を受けていたりすることが条件となっています。この制度は自発的な健康管理や疾病予防の取り組みを促進すること、さらには医療費の適正化を図る目的があるようです。そのため、健康に関することを自発的に行っている必要があります。

健康に関する取り組みについて、具体的には厚生労働省HPには以下と記載があります。

- 保険者(健康保険組合等)が実施する健康診査【人間ドック、各種健(検)診等】

- 市区町村が健康増進事業として行う健康診査

- 予防接種【定期接種、インフルエンザワクチンの予防接種】

- 勤務先で実施する定期健康診断【事業主検診】

- 特定健康診査(いわゆるメタボ検診)、特定保健指導

- 市区町村が健康増進事業として実施するがん検診

(引用元:https://www.nta.go.jp/taxes/shiraberu/shinkoku/tokushu/keisubetsu/self-medication.htm)

以上が、対象者の条件です。

前提として、この条件は確定申告をする本人が当てはまっていれば大丈夫です。

例えば、夫婦などでこの制度を使用したい場合、どちらかが2人分をまとめて申告することができるので、申告する方が当てはまっていれば大丈夫です。

- 対象金額

その年中に自己又は自己と生計を一にする配偶者その他の親族のために12,000円を超える対象医薬品を購入した場合

(引用元:https://www.nta.go.jp/taxes/shiraberu/shinkoku/tokushu/keisubetsu/self-medication.htm)

つまり、家族全員が1年間で購入した対象医薬品の合計額が12,000円を超えればこの制度が使用できます。

控除される上限は88,000円となっていますが、それ以上の額でも申請は可能なので申請時は気にする必要はありません。

- 対象となるもの(薬)

医師によって処方される医薬品(医療用医薬品)から、薬局やドラッグストア等で購入できる医薬品に転用された医薬品(スイッチOTC医薬品)及び令和6年以降に購入された医薬品でスイッチOTC医薬品と同種の効能又は効果を有する一定の医薬品 (https://www.nta.go.jp/taxes/shiraberu/shinkoku/tokushu/keisubetsu/self-medication.htmより引用)

つまり、薬局やドラッグストアで買うことのできる医薬品=OTC医薬品が対象となっています。医療機関で処方された処方薬は対象外です。

近年では、医師から処方を受けないともらえない処方薬だった医薬品が、薬局等で買えるようになった「スイッチOTC医薬品」というのも登場しており、こちらも対象となります。

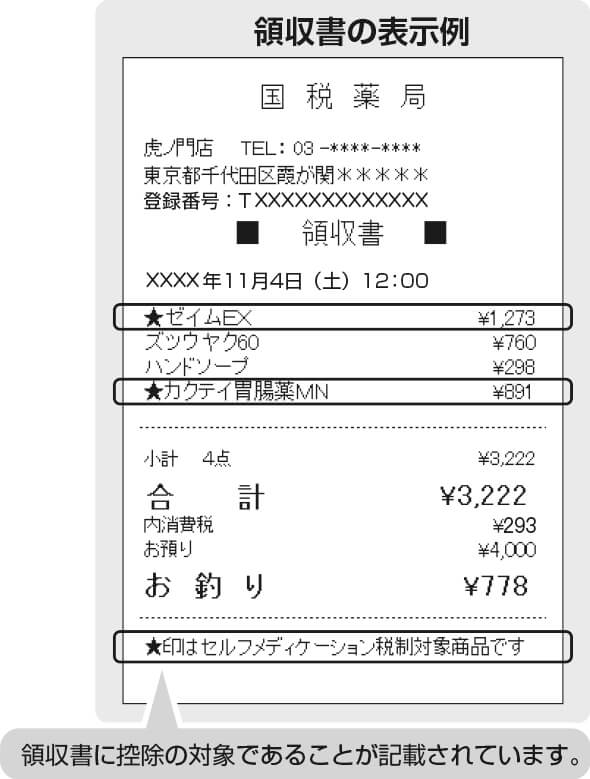

わかりやすい見分け方として、セルフメディケーション税制の対象とされる医薬品を購入したレシート(領収書)に、控除の対象である旨が記載されています。多くは★マークがついているので、レシートをチェックし、記録しておけば一目瞭然です。

(出典:国税庁ホームページhttps://www.nta.go.jp/taxes/shiraberu/shinkoku/tokushu/keisubetsu/self-medication.htm)

購入する際に、その医薬品のパッケージにも識別マークが掲載されているものもあるので要チェックです。(↓マーク参照)

(出典:国税庁ホームページhttps://www.nta.go.jp/taxes/shiraberu/shinkoku/tokushu/keisubetsu/self-medication.htm)

以上が、セルフメディケーションの概要となります。

申請に必要な書類や申請方法は3章で記載していますので、ご参考ください。

医療費控除と何が違うの?

医療費控除はセルフメディケーション税制で対象となる市販薬は対象とならず、医師から処方された処方薬や通院にかかった医療費が対象となります。さらに対象金額も大きく違うので、以下に詳しく説明していきたいと思います。

医療費控除とは、1年間に支払った医療費が一定の基準額(10万円または所得総額の5%)を超える時、その超過分の支払いが所得から控除され、税金の一部が還付される制度です。

こちらもセルフメディケーション税制と同様、確定申告時に必要書類を提出し、申請する必要があります。また、家族分をまとめて申請することが可能という点もセルフメディケーション税制と同様です。

医療費控除についても

- 対象者

- 対象金額

- 対象となるもの

これらの3項目に分けて解説していきます。

- 対象者

対象者について、特に条件はありません。

強いてあげるなら、1年間の医療費合計が10万円以上(所得が200万円未満の場合には所得金額の5%以上)がないと控除を受けられません。

こちらの金額については対象金額の部分で詳しく説明します。

- 対象金額

医療費控除の金額は、次の式で計算した金額(最高で200万円)です。 (実際に支払った医療費の合計額-(1)の金額)-(2)の金額 (1)保険金などで補てんされる金額 (例) 生命保険契約などで支給される入院費給付金や健康保険などで支給される高額療養費・家族療養費・出産育児一時金など (注)保険金などで補てんされる金額は、その給付の目的となった医療費の金額を限度として差し引きますので、引ききれない金額が生じた場合であっても他の医療費からは差し引きません。 (2)10万円 (注)その年の総所得金額等が200万円未満の人は、総所得金額等の5パーセントの金額 (引用元:https://www.nta.go.jp/taxes/shiraberu/taxanswer/shotoku/1120.htm)

つまり、1年間で支払った医療費の合計から①保険金などで補てんされる金額を引いた合計額が10万円を超える金額が控除の対象となります。

細かい数字がややこしいですが、10万円以上医療費がかかった場合は医療費控除の対象と覚えておくと良いでしょう。

※総所得金額が200万円未満の方は10万円ではなく、総所得金額の5%の金額になるので、収入が低い方などは要注意です。

- 対象となるもの

国税庁のHPにも記載がありますがこちらは量が多いので割愛させていただきます…笑

正確な対象となるものを詳しく知りたい場合はこちらを参照ください。

本記事では、国税庁のHPを参考に、簡単にまとめたものを記載します。

対象となるものは全部で4つのカテゴリに分けられます。

【対象となるもの】

- 診療・治療・療養費

- 医師や歯科医師による診療または治療の費用

- 出産費用

- 人間ドックや健康診断の費用(疾病が発見された場合)

など

- 交通費

- 通院にかかる交通費

など

- 通院にかかる交通費

- 医療器具

- 義手、義足、松葉杖、義歯や補聴器の購入費用

- 治療または療養のために必要な医薬品の購入費用

など

- その他

- 保健師や看護師など、療養上の世話にかかる費用

- 6ヶ月以上の寝たきりの人のオムツ代

など

上記は一例ですが、基本的に治療や療養にかかった費用は対象となることが多いです。

逆に、治療や診療が自己都合による場合だったり、直接治療に関係ない場合の費用は対象外となります。

下記に一例を記載します。

【対象とならないもの】

- 診療・治療・療養費

- 美容整形や美容のための歯列矯正等の費用

- 疲れを癒すためのマッサージの費用

- 人間ドックや健康診断の費用(疾病の発見がなかった場合)

など

- 交通費

- 自家用車で通院した場合のガゾリン代や駐車場代

- 出産のための里帰り費用

など

- 医療器具

- 治療に関係ない眼鏡や補聴器の購入費用

- 疾病予防や健康増進のための医薬品購入費用

など

- その他

- 未払いの医療費

- 親族に支払う世話のお礼

など

対象となるかどうかの判断は少し難しいかもしれませんが、上記を参考に判断してみてください。

医療費控除とセルフメディケーション税制を賢く利用しよう!

医療費控除とセルフメディケーション税制を賢く利用しよう!

自分はいくら得するの?

以上、セルフメディケーション税制と医療費控除について説明させていただきました。

二つの違いは理解できましたでしょうか?

実際、気になるのは自分が一番得する方法ですよね。

医療費控除とセルフメディケーション税制はどちらかしか申請ができないので、

- 自分が対象となるかどうかを調べる(特に金額面)

- 実際の還付額を計算する(家族分も忘れずに)

- 確定申告で申請する

この3つの手順を行いましょう。

還付額の計算は、自動でしてくれるサイトもあるのでぜひ参考にしてみてください。https://www.jfsmi.jp/lp/tax/refund/

こちらのサイトは医療費控除もセルフメディケーション税制も両方同時に計算してくれるのでわかりやすいです。

どうやって申請するの?

医療費控除とセルフメディケーション税制はどちらも確定申告が必要です。

明細書を作成し、確定申告書に金額を記入して提出します。

それぞれ手順に沿って行えば難しくないので、この記事を参考にしてみてください。

【医療費控除】

1.まず、必要な書類を準備しましょう。医療費控除の申請で必要なものは以下の3点です。

- 医療費控除の明細書

- 確定申告書

- 医療費控除の対象となる費用が記載されている医療通知書や領収書(提出は不要、5年間の保管が必要)

2.次に、書類を作成しましょう。

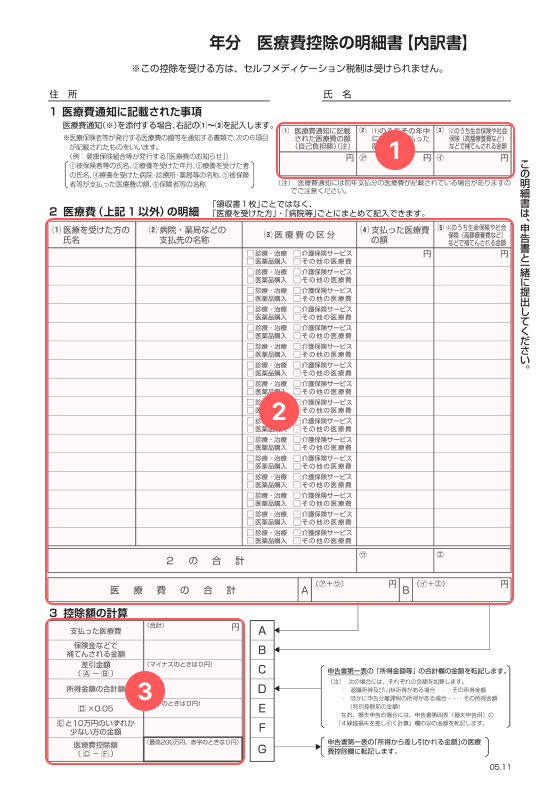

・医療費控除の明細書

医療費控除の明細書はこちらからダウンロードできます。

以下のように3項目記入が必要です。

(出典:「医療費控除の明細書」(国税庁)を加工して作成)

①こちらは医療費通知に関する事項で、確定申告開始時期の2月15日前後に届く医療費通知に記載がある金額を記入します。

(1)自身が負担した医療費の合計額です。通知が複数ある場合は全ての合計額を記入する必要があります。

(2)(1)のうち、その年に実際に支払った医療費の合計額。医療費通知にも記載がありますが、正しい金額は領収書を確認してください。

(3)生命保険契約や損害保険契約、健康保険契約などの規定に基づき受け取った保険金や給付金(入院費給付金・出産育児一時金・高額療養費など)がある場合の合計額。保険金が確定していない場合は、一度見込み額を申告し、後日申告内容を訂正刷れば大丈夫です。

②領収書から必要事項を記入する項目です。一緒に申告する家族の分も記載でき、領収書ごとではなく、「医療を受けた人」「病院等」ごとにまとめて記入もできます。

この欄は、①の「医療費通知に記載された事項」に記入したものについては、記入してはいけないので注意です。保険適用外の費用などが主に対象となりますので保管している領収書をしっかり確認してください。

③上記で算出した合計額を元に控除額を計算します。

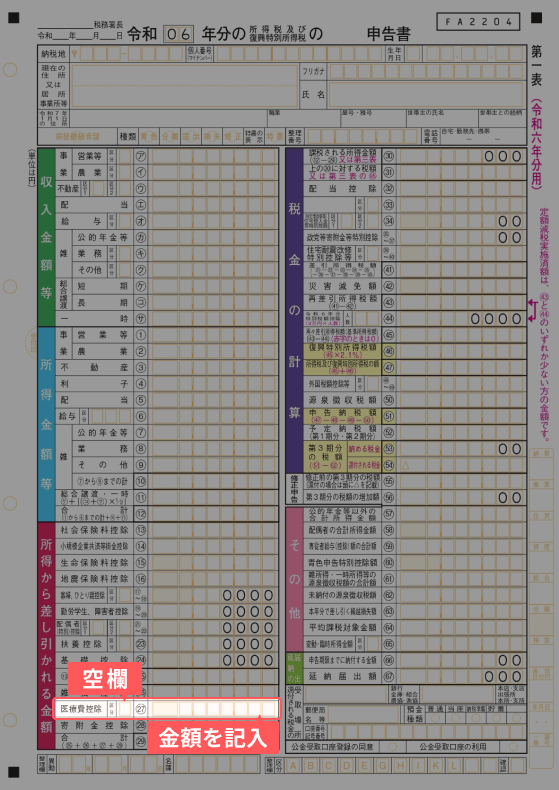

・確定申告書

確定申告書の医療費控除記入欄は下記の通り、27番に明細書で計算した額を記入します。区分の欄は空欄で構いません。

(出典:「申告書第一表・第二表【令和6年分以降用】」(国税庁)を加工して作成)

3.最後に、税務署に提出しましょう

作成した書類と本人確認書類を持参し、税務署に書類を提出しましょう。

これで医療費控除の申請は完了です。

【セルフメディケーション税制】

1.まず、必要な書類を準備しましょう。セルフメディケーション税制の申請で必要なものは以下の4点です。

- セルフメディケーション税制の明細書

- 確定申告書

- 一定の取組を行ったことを明らかにする書類(添付または提示)

- 対象医薬品を購入した際の領収書(提出は不要、5年間の保管が必要)

2.次に、書類を作成しましょう。

・セルフメディケーション税制の明細書

セルフメディケーション税制の明細書はこちらからダウンロードできます。

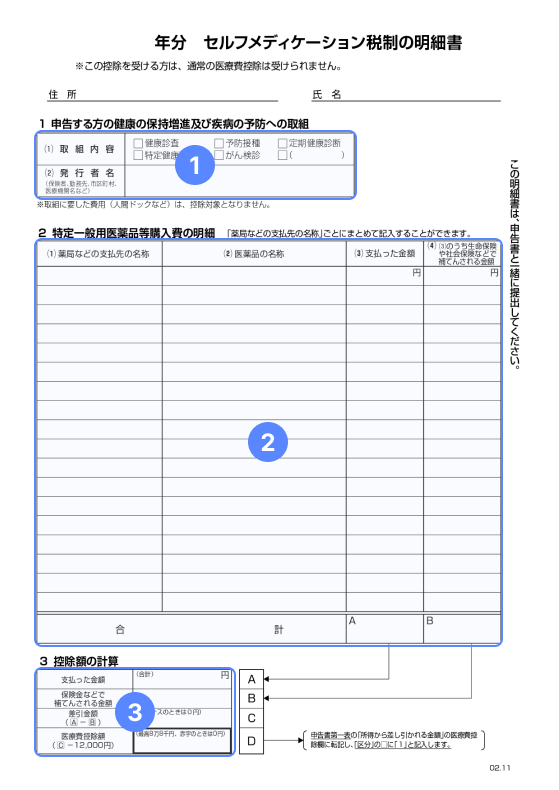

以下のようにこちらも3項目記入が必要です。

(出典:「医療費控除の明細書」(国税庁)を加工して作成)

①健康の保持推進および疾病の予防への取り組みに関する記入欄です。

(1)取り組みに関して提出する書類に該当する取組内容をいずれか一つチェックします。

(2)取組を行ったことを明らかにする書類の発行者の名称を記入します。

②一般用医薬品等購入の明細を記入する欄です。レシートを元に記入してください。

③上記で算出した合計額を元に控除額を計算します。

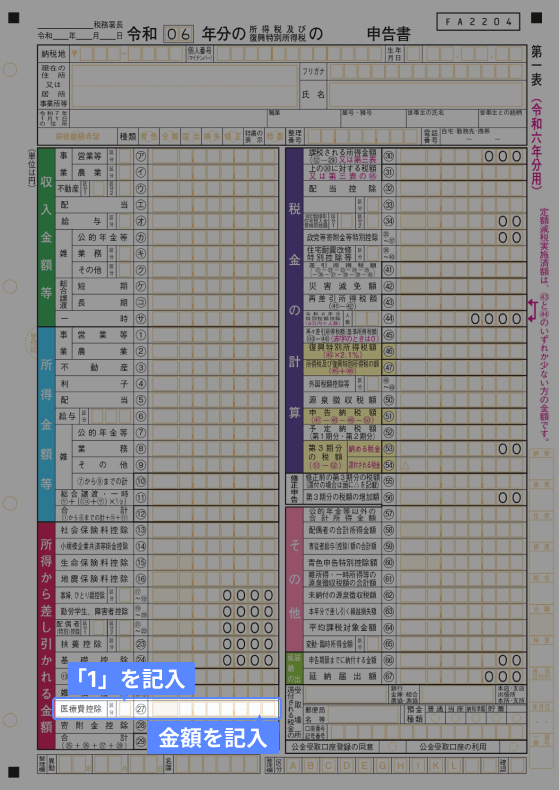

・確定申告書

確定申告書の医療費控除記入欄は下記の通り、27番に明細書で計算した額を記入します。区分の欄は「1」を記入します。

(出典:「申告書第一表・第二表【令和6年分以降用】」(国税庁)を加工して作成)

3、最後に、税務署に提出しましょう

作成した書類と本人確認書類を持参し、税務署に書類を提出しましょう。

これで医療費控除の申請は完了です。

まとめ

医療費控除とセルフメディケーション税制について、詳しくなれたのではないでしょうか。

難しそうと思われる申請でも、しっかりと医療費を管理していればとても簡単になります。

日頃から医療費の管理をしっかりと行うことをオススメします!

ちなみに…

パシャっとカルテでは、「医療費の記録をする機能」も登場しました!

(現在は医療費控除向けの機能となっています)

医療費の領収書を撮影するだけで、自動で読み取って簡単に記録ができます。家族の分も管理できて、医療費控除の明細書に記載する通りのカテゴリわけがされているので、申請時にわかりやすいです。

さらに医療費控除の申請でそのまま使えるデータでダウンロードもできるので便利です!

もちろん医療費だけでなく、健康も日頃から管理することが大事!

毎日健康でいるためにも、パシャっとカルテで医療情報を記録しておきましょう。

※パシャっとカルテによる試算結果は、あくまで医療費控除額の目安であり、正確な医療費控除額を知りたい場合や詳細の確定申告については税理士等にご確認ください。

パシャっとカルテはこちらから